關(guān)于境外所得有關(guān)個(gè)人所得稅政策的公告

財(cái)政部稅務(wù)總局公告 2020年第3號(hào)

為貫徹落實(shí)《中華人民共和國(guó)個(gè)人所得稅法》和《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》(以下稱個(gè)人所得稅法及其實(shí)施條例),現(xiàn)將境外所得有關(guān)個(gè)人所得稅政策公告如下:

一、下列所得,為來(lái)源于中國(guó)境外的所得:

(一)因任職、受雇、履約等在中國(guó)境外提供勞務(wù)取得的所得;

(二)中國(guó)境外企業(yè)以及其他組織支付且負(fù)擔(dān)的稿酬所得;

(三)許可各種特許權(quán)在中國(guó)境外使用而取得的所得;

(四)在中國(guó)境外從事生產(chǎn)、經(jīng)營(yíng)活動(dòng)而取得的與生產(chǎn)、經(jīng)營(yíng)活動(dòng)相關(guān)的所得;

(五)從中國(guó)境外企業(yè)、其他組織以及非居民個(gè)人取得的利息、股息、紅利所得;

(六)將財(cái)產(chǎn)出租給承租人在中國(guó)境外使用而取得的所得;

(七)轉(zhuǎn)讓中國(guó)境外的不動(dòng)產(chǎn)、轉(zhuǎn)讓對(duì)中國(guó)境外企業(yè)以及其他組織投資形成的股票、股權(quán)以及其他權(quán)益性資產(chǎn)(以下稱權(quán)益性資產(chǎn))或者在中國(guó)境外轉(zhuǎn)讓其他財(cái)產(chǎn)取得的所得。但轉(zhuǎn)讓對(duì)中國(guó)境外企業(yè)以及其他組織投資形成的權(quán)益性資產(chǎn),該權(quán)益性資產(chǎn)被轉(zhuǎn)讓前三年(連續(xù)36個(gè)公歷月份)內(nèi)的任一時(shí)間,被投資企業(yè)或其他組織的資產(chǎn)公允價(jià)值50%以上直接或間接來(lái)自位于中國(guó)境內(nèi)的不動(dòng)產(chǎn)的,取得的所得為來(lái)源于中國(guó)境內(nèi)的所得;

(八)中國(guó)境外企業(yè)、其他組織以及非居民個(gè)人支付且負(fù)擔(dān)的偶然所得;

(九)財(cái)政部、稅務(wù)總局另有規(guī)定的,按照相關(guān)規(guī)定執(zhí)行。

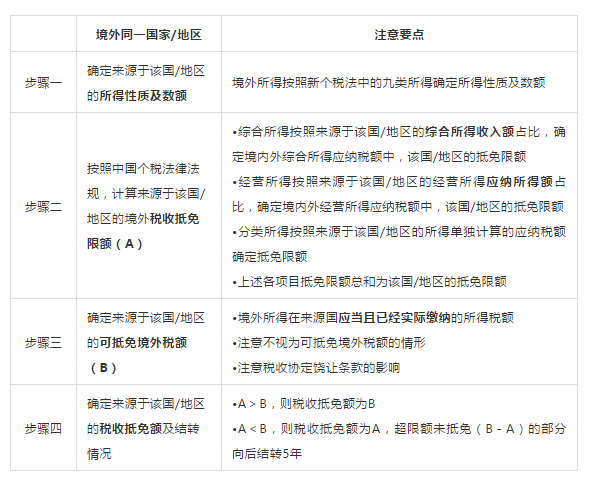

二、居民個(gè)人應(yīng)當(dāng)依照個(gè)人所得稅法及其實(shí)施條例規(guī)定,按照以下方法計(jì)算當(dāng)期境內(nèi)和境外所得應(yīng)納稅額:

(一)居民個(gè)人來(lái)源于中國(guó)境外的綜合所得,應(yīng)當(dāng)與境內(nèi)綜合所得合并計(jì)算應(yīng)納稅額;

(二)居民個(gè)人來(lái)源于中國(guó)境外的經(jīng)營(yíng)所得,應(yīng)當(dāng)與境內(nèi)經(jīng)營(yíng)所得合并計(jì)算應(yīng)納稅額。居民個(gè)人來(lái)源于境外的經(jīng)營(yíng)所得,按照個(gè)人所得稅法及其實(shí)施條例的有關(guān)規(guī)定計(jì)算的虧損,不得抵減其境內(nèi)或他國(guó)(地區(qū))的應(yīng)納稅所得額,但可以用來(lái)源于同一國(guó)家(地區(qū))以后年度的經(jīng)營(yíng)所得按中國(guó)稅法規(guī)定彌補(bǔ);

(三)居民個(gè)人來(lái)源于中國(guó)境外的利息、股息、紅利所得,財(cái)產(chǎn)租賃所得,財(cái)產(chǎn)轉(zhuǎn)讓所得和偶然所得(以下稱其他分類所得),不與境內(nèi)所得合并,應(yīng)當(dāng)分別單獨(dú)計(jì)算應(yīng)納稅額。

三、居民個(gè)人在一個(gè)納稅年度內(nèi)來(lái)源于中國(guó)境外的所得,依照所得來(lái)源國(guó)家(地區(qū))稅收法律規(guī)定在中國(guó)境外已繳納的所得稅稅額允許在抵免限額內(nèi)從其該納稅年度應(yīng)納稅額中抵免。

居民個(gè)人來(lái)源于一國(guó)(地區(qū))的綜合所得、經(jīng)營(yíng)所得以及其他分類所得項(xiàng)目的應(yīng)納稅額為其抵免限額,按照下列公式計(jì)算:

(一)來(lái)源于一國(guó)(地區(qū))綜合所得的抵免限額=中國(guó)境內(nèi)和境外綜合所得依照本公告第二條規(guī)定計(jì)算的綜合所得應(yīng)納稅額×來(lái)源于該國(guó)(地區(qū))的綜合所得收入額÷中國(guó)境內(nèi)和境外綜合所得收入額合計(jì)

(二)來(lái)源于一國(guó)(地區(qū))經(jīng)營(yíng)所得的抵免限額=中國(guó)境內(nèi)和境外經(jīng)營(yíng)所得依照本公告第二條規(guī)定計(jì)算的經(jīng)營(yíng)所得應(yīng)納稅額×來(lái)源于該國(guó)(地區(qū))的經(jīng)營(yíng)所得應(yīng)納稅所得額÷中國(guó)境內(nèi)和境外經(jīng)營(yíng)所得應(yīng)納稅所得額合計(jì)

(三)來(lái)源于一國(guó)(地區(qū))其他分類所得的抵免限額=該國(guó)(地區(qū))的其他分類所得依照本公告第二條規(guī)定計(jì)算的應(yīng)納稅額

(四)來(lái)源于一國(guó)(地區(qū))所得的抵免限額=來(lái)源于該國(guó)(地區(qū))綜合所得抵免限額+來(lái)源于該國(guó)(地區(qū))經(jīng)營(yíng)所得抵免限額+來(lái)源于該國(guó)(地區(qū))其他分類所得抵免限額

四、可抵免的境外所得稅稅額,是指居民個(gè)人取得境外所得,依照該所得來(lái)源國(guó)(地區(qū))稅收法律應(yīng)當(dāng)繳納且實(shí)際已經(jīng)繳納的所得稅性質(zhì)的稅額。可抵免的境外所得稅額不包括以下情形:

(一)按照境外所得稅法律屬于錯(cuò)繳或錯(cuò)征的境外所得稅稅額;

(二)按照我國(guó)政府簽訂的避免雙重征稅協(xié)定以及內(nèi)地與香港、澳門簽訂的避免雙重征稅安排(以下統(tǒng)稱稅收協(xié)定)規(guī)定不應(yīng)征收的境外所得稅稅額;

(三)因少繳或遲繳境外所得稅而追加的利息、滯納金或罰款;

(四)境外所得稅納稅人或者其利害關(guān)系人從境外征稅主體得到實(shí)際返還或補(bǔ)償?shù)木惩馑枚惗惪?

(五)按照我國(guó)個(gè)人所得稅法及其實(shí)施條例規(guī)定,已經(jīng)免稅的境外所得負(fù)擔(dān)的境外所得稅稅款。

五、居民個(gè)人從與我國(guó)簽訂稅收協(xié)定的國(guó)家(地區(qū))取得的所得,按照該國(guó)(地區(qū))稅收法律享受免稅或減稅待遇,且該免稅或減稅的數(shù)額按照稅收協(xié)定饒讓條款規(guī)定應(yīng)視同已繳稅額在中國(guó)的應(yīng)納稅額中抵免的,該免稅或減稅數(shù)額可作為居民個(gè)人實(shí)際繳納的境外所得稅稅額按規(guī)定申報(bào)稅收抵免。

六、居民個(gè)人一個(gè)納稅年度內(nèi)來(lái)源于一國(guó)(地區(qū))的所得實(shí)際已經(jīng)繳納的所得稅稅額,低于依照本公告第三條規(guī)定計(jì)算出的來(lái)源于該國(guó)(地區(qū))該納稅年度所得的抵免限額的,應(yīng)以實(shí)際繳納稅額作為抵免額進(jìn)行抵免;超過(guò)來(lái)源于該國(guó)(地區(qū))該納稅年度所得的抵免限額的,應(yīng)在限額內(nèi)進(jìn)行抵免,超過(guò)部分可以在以后五個(gè)納稅年度內(nèi)結(jié)轉(zhuǎn)抵免。

七、居民個(gè)人從中國(guó)境外取得所得的,應(yīng)當(dāng)在取得所得的次年3月1日至6月30日內(nèi)申報(bào)納稅。

八、居民個(gè)人取得境外所得,應(yīng)當(dāng)向中國(guó)境內(nèi)任職、受雇單位所在地主管稅務(wù)機(jī)關(guān)辦理納稅申報(bào);在中國(guó)境內(nèi)沒(méi)有任職、受雇單位的,向戶籍所在地或中國(guó)境內(nèi)經(jīng)常居住地主管稅務(wù)機(jī)關(guān)辦理納稅申報(bào);戶籍所在地與中國(guó)境內(nèi)經(jīng)常居住地不一致的,選擇其中一地主管稅務(wù)機(jī)關(guān)辦理納稅申報(bào);在中國(guó)境內(nèi)沒(méi)有戶籍的,向中國(guó)境內(nèi)經(jīng)常居住地主管稅務(wù)機(jī)關(guān)辦理納稅申報(bào)。

九、居民個(gè)人取得境外所得的境外納稅年度與公歷年度不一致的,取得境外所得的境外納稅年度最后一日所在的公歷年度,為境外所得對(duì)應(yīng)的我國(guó)納稅年度。

十、居民個(gè)人申報(bào)境外所得稅收抵免時(shí),除另有規(guī)定外,應(yīng)當(dāng)提供境外征稅主體出具的稅款所屬年度的完稅證明、稅收繳款書或者納稅記錄等納稅憑證,未提供符合要求的納稅憑證,不予抵免。

居民個(gè)人已申報(bào)境外所得、未進(jìn)行稅收抵免,在以后納稅年度取得納稅憑證并申報(bào)境外所得稅收抵免的,可以追溯至該境外所得所屬納稅年度進(jìn)行抵免,但追溯年度不得超過(guò)五年。自取得該項(xiàng)境外所得的五個(gè)年度內(nèi),境外征稅主體出具的稅款所屬納稅年度納稅憑證載明的實(shí)際繳納稅額發(fā)生變化的,按實(shí)際繳納稅額重新計(jì)算并辦理補(bǔ)退稅,不加收稅收滯納金,不退還利息。

納稅人確實(shí)無(wú)法提供納稅憑證的,可同時(shí)憑境外所得納稅申報(bào)表(或者境外征稅主體確認(rèn)的繳稅通知書)以及對(duì)應(yīng)的銀行繳款憑證辦理境外所得抵免事宜。

十一、居民個(gè)人被境內(nèi)企業(yè)、單位、其他組織(以下稱派出單位)派往境外工作,取得的工資薪金所得或者勞務(wù)報(bào)酬所得,由派出單位或者其他境內(nèi)單位支付或負(fù)擔(dān)的,派出單位或者其他境內(nèi)單位應(yīng)按照個(gè)人所得稅法及其實(shí)施條例規(guī)定預(yù)扣預(yù)繳稅款。

居民個(gè)人被派出單位派往境外工作,取得的工資薪金所得或者勞務(wù)報(bào)酬所得,由境外單位支付或負(fù)擔(dān)的,如果境外單位為境外任職、受雇的中方機(jī)構(gòu)(以下稱中方機(jī)構(gòu))的,可以由境外任職、受雇的中方機(jī)構(gòu)預(yù)扣稅款,并委托派出單位向主管稅務(wù)機(jī)關(guān)申報(bào)納稅。中方機(jī)構(gòu)未預(yù)扣稅款的或者境外單位不是中方機(jī)構(gòu)的,派出單位應(yīng)當(dāng)于次年2月28日前向其主管稅務(wù)機(jī)關(guān)報(bào)送外派人員情況,包括:外派人員的姓名、身份證件類型及身份證件號(hào)碼、職務(wù)、派往國(guó)家和地區(qū)、境外工作單位名稱和地址、派遣期限、境內(nèi)外收入及繳稅情況等。

中方機(jī)構(gòu)包括中國(guó)境內(nèi)企業(yè)、事業(yè)單位、其他經(jīng)濟(jì)組織以及國(guó)家機(jī)關(guān)所屬的境外分支機(jī)構(gòu)、子公司、使(領(lǐng))館、代表處等。

十二、居民個(gè)人取得來(lái)源于境外的所得或者實(shí)際已經(jīng)在境外繳納的所得稅稅額為人民幣以外貨幣,應(yīng)當(dāng)按照《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》第三十二條折合計(jì)算。

十三、納稅人和扣繳義務(wù)人未按本公告規(guī)定申報(bào)繳納、扣繳境外所得個(gè)人所得稅以及報(bào)送資料的,按照《中華人民共和國(guó)稅收征收管理法》和個(gè)人所得稅法及其實(shí)施條例等有關(guān)規(guī)定處理,并按規(guī)定納入個(gè)人納稅信用管理。

十四、本公告適用于2019年度及以后年度稅收處理事宜。以前年度尚未抵免完畢的稅額,可按本公告第六條規(guī)定處理。下列文件或文件條款同時(shí)廢止:

1.《財(cái)政部國(guó)家稅務(wù)總局關(guān)于個(gè)人股票期權(quán)所得征收個(gè)人所得稅問(wèn)題的通知》(財(cái)稅〔2005〕35號(hào))第三條

2.《國(guó)家稅務(wù)總局關(guān)于境外所得征收個(gè)人所得稅若干問(wèn)題的通知》(國(guó)稅發(fā)〔1994〕44號(hào))

3.《國(guó)家稅務(wù)總局關(guān)于企業(yè)和個(gè)人的外幣收入如何折合成人民幣計(jì)算繳納稅款問(wèn)題的通知》(國(guó)稅發(fā)〔1995〕173號(hào))

特此公告。

財(cái)政部 稅務(wù)總局

2020年1月17日